Les Français entretiennent une relation particulière à l’immobilier. Parfois une part d’affect prime sur la raison.

L’entrée en vigueur de la loi portant lutte contre le dérèglement climatique et renforcement de la résilience face à ses effets va inévitablement déclencher des actions pour les propriétaires bailleurs qui sont impactés.

Et parmi ces (ré)actions, il est fort probable que la première sera d’envisager de réaliser des travaux pour maintenir l’exploitation de son bien.

Mais est-il judicieux d’injecter de l’argent dans une citrouille en espérant en faire un carrosse ?

Avant même toute étude de l’opportunité de réaliser des dépenses importantes dans un bien, il est nécessaire de vérifier la qualité de celui-ci. En d’autres termes, est-ce qu’il est rentable ?

Fréquemment, lorsque nous demandons à nos clients de nous donner la rentabilité d’un bien qu’ils détiennent, la réponse se résume au montant du loyer mensuel. C’est bien. Mais c’est court !

Lorsque nous posons les chiffres, la rentabilité peut s’avérer décevante. La sortie de l’illusion du loyer encaissé n’est pas toujours agréable.

Alors comment calculer la rentabilité (en fait, les rentabilités) et comment exploiter cette information ?

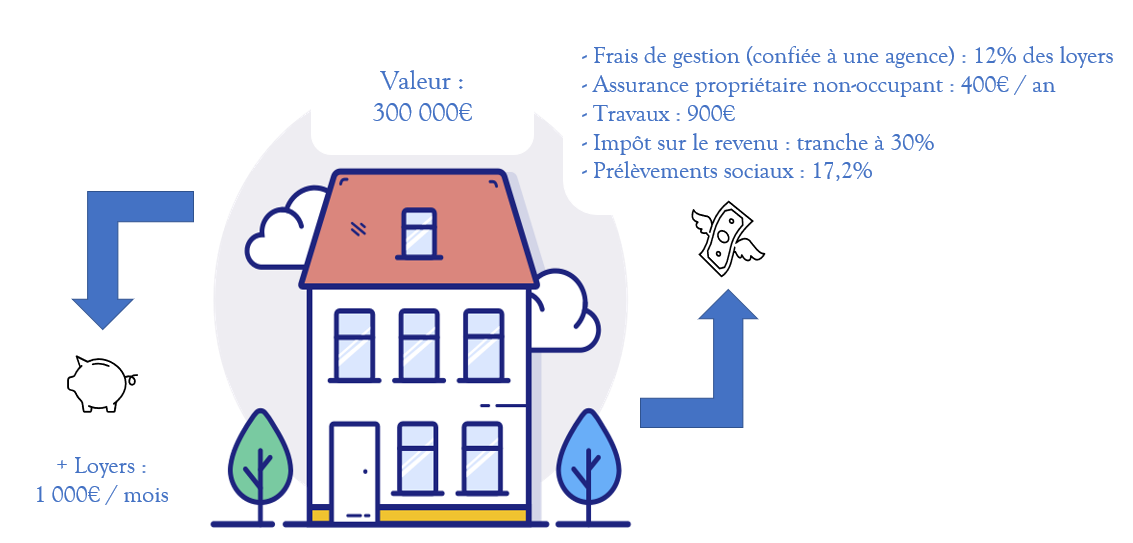

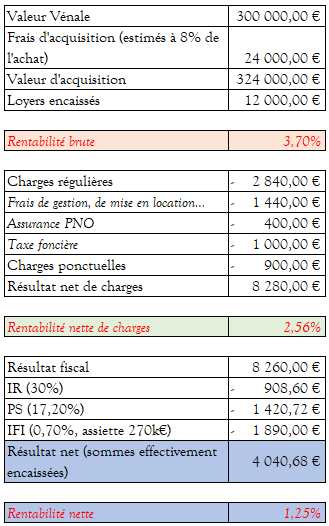

Prenons l’exemple de Madame Contribuable, propriétaire d’un immeuble à St Pourçain S/ Sioule valorisé à 300 000€ qui nous communique les éléments suivants :

La définition de la rentabilité par le Larousse est :

« faculté d’un capital placé ou investi de dégager un résultat ou un gain exprimé en monnaie ».

En pratique donc, il s’agit de comparer la somme d’argent encaissée à la valeur du bien immobilier.

Formule que l’on peut résumer par :

((  –

–  ) /

) /  ) X 100

) X 100

Mais l’analyse nécessite de détailler plus précisément le calcul de la rentabilité. On obtient plusieurs résultats qui peuvent être une source d’interrogation, d’optimisation ou de diminution d’un risque.

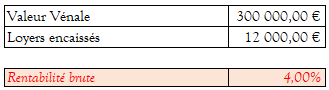

- La première étape est le calcul de la rentabilité brut :

Rien de très complexe mais cette donnée peut déjà permettre d’analyser un risque. Celui de la sensibilité de l’investissement par rapport à une carence locative.

Si le revenu encaissé provient d’un lot unique, alors chaque mois non loué coûte 0,33% de rendement.

En revanche, si le revenu encaissé provient de 2 lots (imaginons 500€/ mois pour le RDC et 500€ / mois pour l’étage), alors chaque mois non loué par lot coûte 0,17% de rendement.

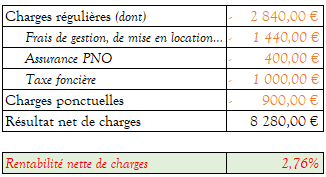

- La deuxième étape est le calcul de la rentabilité nette de charges :

L’objectif ici est de déterminer le poids des charges requises pour « l’exploitation » du bien.

Cette étape intermédiaire d’analyse de la rentabilité intrinsèque du bien permet de mesurer l’impact effectif des différentes charges dont le coût est lissé ou intervient plus tard dans l’année.

Imaginons que Madame Contribuable parvienne à trouver une société de gestion de son bien moins onéreuse (10% des loyers encaissés) et qu’un autre assureur propose une prime d’assurance propriétaire non-occupant à 350€, quelle serait la rentabilité nette de charges du bien ?

Allez, faites le calcul. La réponse est … %[1]

La taxe foncière a une grande importance. Il n’est pas rare de voir des taxes foncières représentant 1 à 2 mois de loyer encaissé.

C’est aussi l’occasion de prendre en compte les charges ponctuelles. Le premier poste qui vient à l’esprit est donc les travaux.

Attention toutefois à intégrer tous les travaux, y compris ceux qui ne sont pas déductibles fiscalement[2].

Pour mesurer l’impact des charges ponctuelles, l’idéal est de faire le calcul sur au moins les 3 dernières années.

L’objectif est double : est-ce que les charges ponctuelles ne sont pas finalement courantes ? Et si, tel est le cas, n’y a-t-il un intérêt à réaliser une rénovation plus poussée permettant de limiter cette érosion de la rentabilité ?

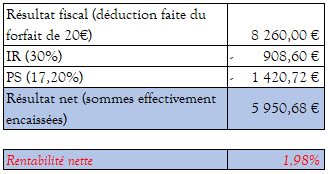

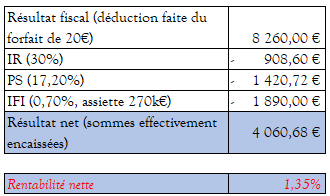

- La dernière étape est le calcul de la rentabilité nette de fiscalité :

Le décalage dans le temps et le fait que les revenus fonciers sont noyés parmi les autres revenus du foyer font que la prise en compte de la fiscalité à l’impôt sur le revenu et aux prélèvements sociaux n’est pas toujours évidente pour certains investisseurs. Pourtant, c’est assez souvent le poste de dépenses le plus important.

La détermination du poids de la fiscalité permet ensuite de voir si un autre mode de détention du bien ou un autre mode d’exploitation permettrait d’alléger les frottements fiscaux.

Attention toutefois, si nous mettons en dernier l’analyse fiscale c’est bien parce qu’une optimisation de la fiscalité, quelle qu’elle soit, n’améliorera pas la performance d’un bien insuffisamment rentable par nature.

Le poids de la fiscalité étant propre à chaque foyer, il est possible de pousser l’analyse en ne prenant pas le taux de la tranche marginale d’imposition mais le taux moyen d’imposition.

Ce calcul nous semble plus adapté à des contribuables dont le revenu foncier les fait tout juste basculer dans la tranche supérieure.

Bien évidemment, l’Impôt sur la Fortune Immobilière serait à prendre en compte dans l’analyse de la rentabilité nette.

Il s’avère que Madame Contribuable est soumise à l’IFI dans la tranche à 0,7%.

Déjà, nous préciserons que Madame Contribuable applique une décote sur son bien immobilier pour tout un tas de raisons[3] qu’elle saura détailler en cas de demande de l’administration.

Mais surtout, nous constatons que l’impact de ce dernier impôt est important. Là aussi, une analyse basée sur le taux moyen d’IFI serait plus judicieuse. Surtout si le bien fait changer de tranche.

Le résultat est donc tombé, des 12 000€ de loyers encaissés, il reste 4 060€ à Madame Contribuable. Ces 4 060€ sont la trésorerie nette perçue.

- Comment exploiter la trésorerie nette perçue ?

![]() Cette donnée est essentielle pour calculer le temps de retour sur investissement. Pour les immeubles dont le diagnostic de performance énergétique est égal à F ou G, des travaux d’améliorations pourraient être envisagés. Par exemple, Madame Contribuable devrait faire 20 000€ de travaux afin d’améliorer le classement du bien.

Cette donnée est essentielle pour calculer le temps de retour sur investissement. Pour les immeubles dont le diagnostic de performance énergétique est égal à F ou G, des travaux d’améliorations pourraient être envisagés. Par exemple, Madame Contribuable devrait faire 20 000€ de travaux afin d’améliorer le classement du bien.

Imaginons que ceux-ci soient financés par de l’épargne personnelle. En dehors de toute considération fiscale (que nous verrons la prochaine fois) et à valeur du bien immobilier égale, il faudra près de 5 ans de location pour que le coût des travaux soit amorti. 5 ans donc durant lesquels les revenus ne servent qu’à « reconstituer » l’épargne mobilisée.

![]() Cet indicateur permet de comparer son bien à des investissements de nature différente. Par exemple est-ce qu’une obligation qui détache un coupon annuel de 2,5%, soumis à l’impôt sur le revenu et au prélèvement sociaux, serait plus rentable (tout en considérant les risques spécifiques de chacun des investissement) ?

Cet indicateur permet de comparer son bien à des investissements de nature différente. Par exemple est-ce qu’une obligation qui détache un coupon annuel de 2,5%, soumis à l’impôt sur le revenu et au prélèvement sociaux, serait plus rentable (tout en considérant les risques spécifiques de chacun des investissement) ?

![]() La trésorerie nette perçue est aussi un élément à prendre en compte dans l’analyse du risque de l’investissement. Est-ce qu’une rentabilité de 1,35% me semble suffisante pour un investissement qui présente un aléa en termes de trésorerie (incertitude de l’encaissement du loyer, incertitude liée aux décaissements nécessaires à la réalisation de travaux, incertitude liée aux charges (il semblerait que les taxes foncières augmentent ☹) … ?

La trésorerie nette perçue est aussi un élément à prendre en compte dans l’analyse du risque de l’investissement. Est-ce qu’une rentabilité de 1,35% me semble suffisante pour un investissement qui présente un aléa en termes de trésorerie (incertitude de l’encaissement du loyer, incertitude liée aux décaissements nécessaires à la réalisation de travaux, incertitude liée aux charges (il semblerait que les taxes foncières augmentent ☹) … ?

- Pour aller plus loin : valeur vénale ou valeur de réalisation ?

Nous l’avons vu, la valeur vénale est la valeur de vente effective sur le marché d’un bien.

La valeur de réalisation est le montant effectivement encaissé par le vendeur d’un bien. Elle tient compte notamment l’impôt sur de la plus-value immobilière qui serait acquittée en cas de cession du bien ou encore du capital restant dû pour un bien financé à l’aide de l’emprunt.

Nous utilisons la valeur de réalisation lorsqu’il est question d’un arbitrage d’un bien au profit d’un autre investissement.

Madame Contribuable a reçu ce bien immobilier à la succession de ses parents il y a 15 ans et 1 jour. Le bien était valorisé à 210 000€ dans la succession.

En le vendant 300 000€ (valeur vénale), le montant de la fiscalité sur la plus-value serait d’environ 13 942€[4]. La valeur de réalisation serait donc de 286 058€.

Ainsi, elle pourrait comparer la rentabilité que pourrait lui procurer le capital dégagé par la vente du bien en l’investissant sur un autre actif. Par exemple, une obligation à 2,5% (voir supra).

Cette grille de lecture permet de juger de l’opportunité de céder le bien ou de le conserver. Elle permet de gommer un phénomène que nous rencontrons qu’est celui de conserver un bien (parfois insuffisamment rentable) pendant des années pour « économiser » une fiscalité sur la plus-value immobilière.

- Dans la peau de l’acheteur.

Monsieur Imposable, le voisin, a eu écho de la possibilité que l’immeuble soit vendu (l’anonymat des grandes villes n’a pas fonctionné).

Il s’avère que Monsieur Imposable est dans les mêmes tranches d’IR et d’IFI que Madame Contribuable, qu’il souhaite confier la gestion à la même agence et l’assurance PNO au même assureur.

Quel serait sa trésorerie nette perçue ?

Nous l’avons vu, la rentabilité est la « faculté d’un capital placé ou investi de dégager un résultat ou un gain exprimé en monnaie ». Or Monsieur Imposable devra mobiliser un capital plus important pour obtenir l’immeuble de St Pourçain et sa faible trésorerie nette de 4040,68€.

Pour l’acheteur, la tentation légitime sera de demander une révision du prix à la baisse pour améliorer sa rentabilité.

Mais Monsieur Imposable a une idée derrière la tête. Il sait que des travaux sont à prévoir et compte bien en tirer parti. C’est ce que nous verrons dans le prochain article consacré aux déficits fonciers.